次に失敗要因となるのは、その長い時間軸です。

事業継承の相談を受ける際、M&Aにはどれほどの時間がかかるのかといった質問を必ずと言ってよいほど聞かれます。

その場合、だいたいお答えするのが、プロジェクトを開始してから早くて4ヶ月、

平均6ヶ月程度、プロジェクトによっては、1年以上といったケースもある旨お答えしています。

この時間軸は、M&Aを初めて体験される会社オーナーにとっては、「どれほど長いものか・・・」と感じられ、当初より相当な重しとなってしまうものです。 そして、このM&Aにおける長丁場において、アドバイザーからは、プロジェクトに関与する関係者の制限や機密保持のための言動制限などを強いられ、これが譲渡側の会社オーナーには大きな心の負担となるのです。

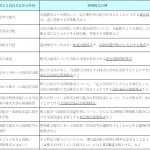

M&Aにおいては、会社データの開示と精査、譲渡価格とスキームの検討、そしてターゲット企業のリストアップと初期段階のコンタクトまで、1ヶ月以上の時間を要します。

この後、興味を持った買手会社における内部での意思決定において相当な時間が費やされますが、これは売手側にはコントロールできない領域です。そして、基本合意、買収監査(ヂューディリジェンス)、そして最終契約書作成とクロージング手続きと、長い道のりが待っています。

この長い道のりに、売手のオーナーが精神的にどうしても耐えきれなくなると、例えば専門家でない知人や関係者に相談する、複数の売却ルートを模索する、といった行動に出てしまう場合があります。しかし、これが情報漏洩の原因となり、また多くの仲介者やブローカーが自身の利益のために不当な価格設定をし、これが独り歩きするといった、最悪のケースとなってしまいます。

こうなりますと、どんな優秀なアドバイザリー会社でも、一旦プロジェクトを凍結せざるを得ないといったことになるのです。 一方、買手企業においても、真剣にM&Aによる成長戦略を目指すのであれば、意思決定のスピード力を意識する必要があります。

M&Aのマーケットにおいては、M&Aを仲介する私たちアドバイザリー会社が、相手会社のソーシング(リストアップ)の過程でその網羅性を重視しますので、その段階でおのずと複数の競争相手が生じますが、魅力的な譲渡案件においては、この初期段階において複数の買手候補が名乗りをあげることが考えられます。

そのような状況で、意思決定にスピード力がない場合は、個別的な交渉権を取りこぼす結果となります。買収対象会社が、戦略ニーズにかなう会社であるにも関わらず、会社の都合でいたずらに交渉ペースを伸ばした結果、売手のオーナーと信頼関係が構築できず、結果的に成約できないと言ったケースがありますので、これは回避すべきでしょう。